Ingatlanos cikkek:

Inkább a hitelfelvétel, mint a lakásbérlés

Szerző/Forrás: www.portfolio

Dátum: 2015-12-04

A bérleti díjak komolyan emelkedtek az idei évben, a fellendülés mögött hasonló okok húzódnak meg, mint az adásvételek esetén: a háztartások javuló bizalma, az elhalasztott költözések megvalósulása. A bérleti piacon azok jelennek meg, akik nem rendelkeznek elegendő tőkével a lakásvásárláshoz, de a magas bérleti díjak mellett felmerül a kérdés, jobban megéri-e a lakásvásárlást hitelből finanszírozni, mint ugyanazt a lakást kibérelni?

A bérleti díjak komolyan emelkedtek az idei évben, a fellendülés mögött hasonló okok húzódnak meg, mint az adásvételek esetén: a háztartások javuló bizalma, az elhalasztott költözések megvalósulása. A bérleti piacon azok jelennek meg, akik nem rendelkeznek elegendő tőkével a lakásvásárláshoz, de a magas bérleti díjak mellett felmerül a kérdés, jobban megéri-e a lakásvásárlást hitelből finanszírozni, mint ugyanazt a lakást kibérelni?

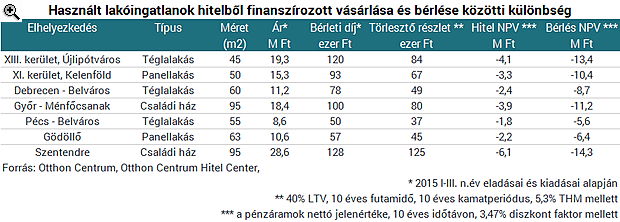

Az Otthon Centrum és az Otthon Centrum Hitel Center számításai szerint egyértelműen igen. Tíz éves időtávon a lakásbérlés és ugyanannak a lakásnak a hitelből történő megvásárlása között akár tízmillió forintos költségkülönbség is lehet, az utóbbi javára.

Tegyük fel, hogy a következő 10 évre kell megoldani a lakhatásunkat valahogy, úgy, hogy a kiszemelt lakás ára nem áll rendelkezésünkre, csak a lakás értékének 60 százalékát tudnánk kifizetni saját tőkéből. Vegyünk fel hitelt a hiányzó összeg erejéig, vagy fektessük be a tőkénket és béreljük ki ugyanazt a lakást? "A jelenlegi árakat, bérleti díjakat, hitelkamatokat, tendenciákat figyelembe véve megalapozottan mondhatjuk, hogy jobban megéri akár hitelből vásárolni lakást, mint ugyanazt kibérelni - mondta el Déry Attila, az Otthon Centrum vezető elemezője."

Az e kijelentést megalapozó számolást úgy végezhetjük el, ha egy 10 éves modellben szembeállítjuk az évente fizetendő bérleti díjakat a hitel törlesztő részleteivel, és a lakás fenntartási költségeivel, valamint figyelembe vesszük, hogy a 10 éves időszak végén mennyiért lehet értékesíteni a lakást, illetve a tőkénk 10 éves befektetése mekkora hozamot hajtott. A hitelből vásárlás és a bérlés között pedig úgy tudunk választani, hogy a kiadások és bevételek - pénzáram - időértékét is figyelembe véve a kedvezőbb jelenértékűt választjuk.

A modell

A kérdés szemléltetéséhez vegyünk egy valós példát. Egy a főváros XIII. kerületében, Újlipótvárosban lévő, 45 négyzetméteres, használt, téglaépítésű lakást 19,3 millió forintértlehet megvásárolni, 2015 végén. Ugyanennek a lakásnak a havi bérleti díja 120.000 forint. Tételezzük fel, hogy a lakás árának 60 százalékával, azaz 11,58 millió forinttal rendelkezünk. A hiányzó 7,72 millió forint hitelt most, egy valós banki ajánlat alapján, 5,15 százalékos THM mellett vehetjük fel 10 évre, az egész futamidőre rögzített kamat mellett. Ez havonta 83.923 forintos törlesztő részletet jelent.

Ha inkább bérlünk, akkor a tőkénket 10 éves időtávra, éves 3,47 százalékos hozamra tudjuk befektetni, egy alacsony kockázatot jelentő, 10 éves állampapírt vásárolva. Ha a lakásvásárlás mellett döntünk, akkor azt a 10 év eltelte után eladjuk az akkori várható piaci árán, ha pedig inkább befektetjük a tőkénket, akkor azt kamatostul felvesszük.

A lakáspiac jelenlegi fellendülése egy hosszabb, felfelé ívelő periódus kezdete, ezt a gazdasági és finanszírozási környezet alakulása és a lakáspiaci mutatók is alátámasztják. Így 10 éves időtávra egy 39 százalékos nominális értéknövekedés feltételezése a lakás esetében megalapozott. Az inflációs előrejelzéseket figyelembe véve ez a tíz éves időtávon 12 százalékos reálérték növekedést jelent, aminek nagy része a következő években következik be, a 10 éves periódus második felében már csak inflációt követő áremelkedéssel számoltunk.

A bérleti díjak esetében a jelenlegi bérleti díjakkal kalkuláltunk a teljes, 10 éves időtávon, amit a bérbeadó az inflációval évente indexál.

Ezeket a számokat alapul véve két verziót, illetve azok pénzáramait állíthatjuk fel. A hitelből vásárlás esetén a tőkét az időszak elején a lakásvásárlásra fordítjuk, amit évente a hiteltörlesztés a lakásfenntartás jelentette költségek követnek, a periódus végén pedig a lakás értékesítése a 39 százalékos növekedéssel jelenti a bevételt. A lakásbérlési verzióban a kiadást a kezdeti befektetés a 10 éves futamidejű, 3,47 százalékos hozamú befektetés megvásárlása, amihez évente az indexált bérleti díj kapcsolódik, jelenti, a bevételt pedig a periódus végén felvett befektetés tőkéje és kamatai adják. A két pénzáramot 3,47 százalékon diszkontálva, a nettó jelenértékek alapján tudjuk eldönteni, hogy melyik opció éri meg jobban.

Hitelből olcsóbb venni, mint bérelni

Fontos már az elején leszögezni, hogy sem a hitelből vásárlás, sem a lakásbérlés és a tőke befektetése nem tekinthető klasszikus befektetésnek, hiszen mindkét esetben - a jelenlegi kondíciók figyelembe vételével - a nettó jelenérték negatív, azaz mindkét esetben a 10 éves periódus végén kevesebb pénzünk lesz, mint induláskor, de ez egyáltalán nem meglepő, hiszen a lakhatásnak mindig költségei vannak. Így a két verzióra úgy kell tekintenünk, hogy 10 éves lakhatásunk megoldása melyik esetben jelenti a kisebb költséget számunkra.

Klikk a képre!

|

A gyakorlatban úgy lehetne szemléltetni jól a táblázatban szereplő számokat, hogy azt feltételezzük, rendelkezünk az adott lakás vételárának 60 százalékával, ezt az összeget befektettük 10 éves időszakra, évi 3,47 százalékos hozam mellett, lakhatásunkat pedig eddig - irreális feltételezés szerint - teljesen ingyen oldottuk meg. Az irreális feltételezést megszüntetve a lakhatást piaci alapokon kell megoldani, azaz a tőkénket felhasználva hitel segítségével lakást kell vásárolnunk, vagy a tőkénket továbbra is ebben a befektetésben kamatoztatva, piaci bérleti díjat kell fizetnünk a lakhatásért.

Ez értelemszerűen megterhelőbb pénzügyi helyzetet teremt az ingyenes lakhatáshoz képest, így az egyes negatív nettó jelenértékeket tekinthetjük a piaci alapú lakhatás költségének. A 10 éves periódus végén a lakást eladjuk, a befektetésünket pedig kamatostul felvesszük. "A hitelből történő vásárlás esetén a havi törlesztő részlet biztosan előre jelezhető, hiszen jelenleg is vannak 10 éves kamatperiódusú hitelek a bankok kínálatában" - tette hozzá Bánfalvi László, az Otthon Centrum Hitel Center ügyvezető igazgatója. - "Az 5-10 éves kamatperiódusú kondíciókat a kiszámíthatóságot kereső érdeklődők preferálják, akár a valamivel magasabb kamatokat is elfogadva."

A 19,3 milliós újlipótvárosi lakás hitelből finanszírozott megvásárlása, a 10 éves időszakon, az időértékeket is figyelembe véve 4,1 milliós terhet ró ránk, az ingyenes lakhatáshoz képest. Míg ugyanannak a lakásnak a kibérlése, feltételezve, hogy a tőkénket továbbra is befektetjük, a 10 év alatt 13,4 milliós kiadást jelent, jelenértéken. Ezekből a számokból egyértelműen látszik, hogya lakásvásárlás, még ha hitelfelvételre is szükség van hozzá, jelenleg sokkal kifizetődőbb, mint bérelni. "Ehhez nagyban hozzájárul a feltételezett ingatlanár emelkedés" - tette hozzá Déry Attila. - "Ha a modellben azt feltételezzük, hogy a 10 éves időtávon nem növekszik nominális értékben az ingatlanok ára, a hitelből vásárlás jelenértéke már -9,4 millió forint, azaz a lakhatás alternatív költsége duplájára nő. Ez nagyon pesszimista, kevésbé valószínű feltételezés, de még így is a vásárlásnak áll a zászló."

A másik nehezen becsülhető változó a bérleti díj alakulása. A 10 éves időszakon egy inflációval nem indexált, és a 10 év alatt 15 százalékot csökkenő bérleti díjat feltételezve az újlipótvárosi lakás esetében a bérlés mínusz 13,4 milliós nettó jelenértéke mínusz 11 millió forintra javul, azaz 2,4 millióval kisebb költséget jelent a teljes időtávon.

Természetesen az alacsonyabb ingatlanárak és bérleti díjak mellett a lakhatási költségek is alacsonyabbak, Pécsett a hitelből vásárlás 1,8 milliós alternatív költsége áll szemben a bérlés mínusz 5,6 milliós jelenértékével. Bár a költségek kisebbek, arányaiban hasonlóak az eltérések. Akár vidéki, vagy a fővárosi agglomerációban lévő családi házat, akár fővárosi, vagy nagyvárosi tégla, illetve panellakást vizsgálunk, a jelenlegi tendenciákat figyelembe véve a vásárlás éri meg jobban.

Milyen befektetési lehetőségeink vannak?

A hitelből vásárlás, vagy a bérlés összehasonlítást olyan szemszögből is meg lehet közelíteni, hogy milyen befektetési lehetőséget kell keresni a pénzünknek ahhoz, hogy a magasabb hozam miatt a lakásbérlés költségei ne haladják meg a hitelből vásárolt lakás jelentette lakhatás alternatív költségeit. Az újlipótvárosi lakás esetében a 3,47 százalékos befektetési lehetőség helyett 9,76 százalékos hozamra lenne szükség, hogy a bérlés költségei megegyezzenek a hitelből vásárlás költségeivel. Ilyen magas hozamú befektetés nem elképzelhetetlen, de fontos figyelembe venni a kockázati szinteket is, hiszen a lakhatás alapszükséglet, minden nap meg kell teremteni, ami ellentétes egy kockázatos befektetés veszélyeivel.

Szinte minden vizsgált település és ingatlantípus esetén elmondható, hogy a modellben használt 3,47 százalékos befektetés helyett két-háromszor nagyobb hozam szükséges ahhoz, hogy a lakásbérlés gazdaságilag alternatívája legyen a vásárlásnak. A legkisebb hozamú alternatív befektetési lehetőségre a szentendrei családi ház esetében van szükség, a ház kibérlése és a hitelből történő megvásárlása akkor jelent egyforma költséget, ha a bérleti konstrukcióban 7,7 százalékon tudjuk befektetni a tőkénket.

Építő Simon

Építő Simon